更重要的是,囤积GPU是一种引人注目的宣传方式,能够在媒介上吸引眼球。a16z的公共宣传本身就在VC行业首屈一指,开创了VC合伙人频繁写博客、做播客的范式,并在其中引入海量对将来的分析,强调拥抱AI时代的重要性。“她们亦想借此向创业者宣传,请安心拿着咱们的钱去创业吧,” Fiona认为。

基于这些好处,a16z在GPU行业的押注显然并非独一无二。2023年,奈特·弗里德曼和丹尼尔·格罗斯就宣布创立了自己的计算集群,名叫仙女座(Andromeda),由超过4000个GPU构成。这对搭档会以小于市场价格的花费向其投资组合中的机构供给运用权。

然而运行一个GPU集群绝非易事。弗里德曼和格罗斯支付了高达九位数美元的前期花费来租赁芯片,两人还亲自承担了守护的职责。“这是一项工业规模的运营。它需要熬夜、早起,周末不眠不休,”格罗斯在谈到该集群时说道,“倘若奈特和我无十年的软件和硬件项目运营经验,运营起来会很棘手。”

弗里德曼则对《福布斯》暗示,他已然作为AI初创企业的全职芯片经纪人。“有几周我把大部分时间都花在为大众找 GPU上。”

国内某VC投资人Chris便从这个方向提出质疑:“咱们接触的许多创业者都暗示,倘若想用OpenAI的API,她们不直接从OpenAI接入,而是用微软Azure上的API。微软自己的计算中心运行数年,能耗成本、调度优化,稳定性方面都很卓越,这才是创业者看重的。a16z的GPU集群能有多少稳定性呢?它的两位创始人无硬件背景。重新打造一个计算中心,比大厂的云设备效果还要好,这不是VC从业者能够实现的。”

值得一提的是,a16z在GPU行业的野心不仅限于自己购买或租赁,还触及与芯片供应商的深度合作。据《福布斯》报告,a16z正在与芯片商洽谈共建计算项目,加强其在人工智能行业的竞争力。

然而靠囤积GPU或潜在的共建计算中心来得到投资上的竞争优良,似乎不是a16z这般持有几百亿美元的头部VC需要思虑的。

“a16z是业内品牌效应最好的VC之一,能够投进几乎所有头部大模型机构,” Chris对「甲子光年」暗示,“创业者非常留意自己拿到了谁的钱。能得到a16z或红杉资本的投资,本身就比得到算力资源重要得多。这般的投资背书能够极重地提高机构的认可度。”

至于规模较小的VC,似乎更无囤卡的道理:“一亿美金的小型VC,即运用管理费买到少量GPU资源,亦没法在竞争中占优,” Chris暗示,“创业者不会嫌弃资源多,但倘若我能从另一家危害投资机构多融到100万美元,我当然能够不要这些硬件资源。”

GPU稀缺的真伪

倘若供给算力资源比给予创业者资金更重要,其背面的规律是GPU的稀缺程度远超等值的现金。那样在2024年下半年,GPU的稀缺还是一个真命题吗?

自去年败兴,有些创业者把它看作稀土金属,有些则暗示获取它的难度堪比毒品——正如AI软件Hebbia首席执行官 George Sivulka所说,行业里的人们会交头接耳:“嗯,我认识一个有H100的人。”

亦便是从2023年起始,风投公司Index Ventures与甲骨文开展合作,免费向初创企业供给英伟达的芯片。该机构湾区合伙人艾琳·普赖斯-赖特(Erin Price-Wright)亦暗示,获取算力资源是AI机构最大的挑战之一,针对尚处初期的机构来讲,得到GPU尤其困难。成本不是最大的问题,但市面上超过95%的GPU容量已然分给了科技巨头。

这明显加快了这些机构的发展,格罗斯叫作之为“时间膨胀机制”。“你最需要的便是时间。计算集群是一种加速时间的方式,你能够将一个本来需要一年时间训练的模型在咱们的集群上用1星期时间完成。”格罗斯说。

“需要非常高,远远超过咱们的供应。咱们每日都在争分夺秒,”英伟达CEO黄仁勋在今年5月的财报会议上暗示。该机构一季度净利润同比增长628% 。

不外随着GPU短缺形势的缓解,有些投资者起始调节策略。美国红杉资本并无急于买入GPU,而是在博客上发帖叫作GPU短缺的高峰已然过去。倘若将报答定义为赚取足够的利润来抵消投资,红杉估计生成式AI理应创造6000亿美元的收入,而要实现这种报答还需要几十年的时间。

文案作者,身为红杉资本合伙人的戴维·卡恩 (David Cahn) 并不相信购买GPU就像修建铁路——它们会贬值,火速会过时,不会像修铁路那样带来太多的垄判断价权。他认为一种危险的“错觉”已然占据了上风:“咱们都会火速致富,由于AGI明天就要来了,我们都需要贮存独一有价值的资源,那便是GPU。”

如下图所示,该文案的推断规律是:英伟达芯片运营的收入应为数据中心总成本的50%(另一半是能源和建筑成本);而数据中心的成本应该占AI企业为硬件设备付出的成本的50%。亦便是说,AI行业的年产值应为英伟达营收的4倍。

按照英伟达最新营收来推算,AI行业的年产值应超过6000亿美元,才够覆盖数据中心等基本设备的开销。但日前的状况并非如此,因此文案结论是AI行业泡泡加剧。

表格单位:十亿美元(billion),照片源自:红杉资本

Databricks首席执行官阿里·戈德斯(Ali Ghodsi)亦对GPU火热的需要泼了一盆冷水。他在今年2月预测明年AI芯片的价格就会大幅下跌,重新实现供需平衡。正如人们对互联网带宽的担忧悄然殆尽,“一样的事情亦会出现在 GPU 上”。

新兴风投Conviction去年亦起始从云厂商商那里租赁GPU,以成本价转供给初创机构。但今年该风投已然减少了订单量,并将部分服务器投放到市场上出售。

“据咱们认识,咱们投资的美国创业机构在算力层面并无遇到太多问题,美国的算力稀缺似乎不在于缺乏创业机构,尤其是应用层机构所需要的少量算力。” Chris暗示,“有些云厂商,包含AWS和谷歌都主动暗示可以避免费赠送有些算力试用,用完了再花钱租。租金成本不会对机构导致明显影响。”

然则针对Luma这般急需算力的模型层机构来讲,Chris认为她们的确可能正在排队,因此才需要a16z的直接支持:“这就像餐厅里的大桌和小桌排队同样,模型层机构相当于在排大桌,而应用层机构排小桌,两者的排队速度区别。与大机构合作的流程亦比较长,而a16z能直接供给卡,这就比等待投资款项到账后再租用大机构的云要快得多。”

这亦印证了a16z囤积GPU的相对恰当性:“a16z做为大体量的基金,投资标的亦都是比很强的模型层机构,确实很容易触及GPU短缺的临界点。”

大都数VC不会像a16z这般,直接购买海量终将过时的H100,并静静等待它烂在自己手里。例如以上Index Ventures不会直接购买任何芯片,与Oracle的合作只寓意着它表率被投机构作出承诺并支付云的花费,保证创业者“在正确的时间与正确的人创立联系,以便她们得到所需的资源。”

Fiona亦暗示,她无听说国内哪家基金会主动买卡,更加多地装扮“算力中间商”的角色。“a16z得到GPU肯定要比国内的资本方便。咱们和同行此刻的策略都是和云厂商,包含亚马逊云、Google Cloud等加强联系,这些都是更方便的共享算力。”

OpenAI的CEO萨姆·奥尔特曼的弟弟杰克·奥特曼 (Jack Altman) 亦在近期起始担任算力中间商,推出了名叫Generate的服务。他掌舵的风投机构 Alt Capital 会帮初创企业免费得到微软基本设备的资源。据微软机构增长与生态系统副总裁安妮·珀尔(Annie Pearl)介绍,每家初创企业大约会运用两周微软的设备来训练自己的大模型,另外微软还会给每家机构供给35万美元的额度来运用Azure的云服务。

与此同期,Alt Capital将向每家初创机构投资25万美元。值得一提的是,Alt Capital的Generate服务重点和较成熟的初创机构合作,投资对象一般已然完成A轮融资,金额超过1000万美元以上。

同期,VC看待创业者的方式亦有所区别。 Fiona强调,“咱们做为初期危害投资者,还是期待创业者能够独立有些,尽可能不要显现要做这件事的核心元素不晓得怎么搞定就起始创业的状况。”

这不寓意着Fiona所在的公司会拒绝创业者的求助。“咱们会回复创业者提出的详细需要,但咱们亦会倾向于认为,倘若创业者自己无什么算力资源的途径,且算力不到位业务就没法开展,那他是不是应该留在算力资源比较多的大机构内部创业,等到自己足够成熟以后再出来?”

Fiona还暗示,她无碰到过必定需要VC供给算力的创业者,亦无创业者会仅仅由于她所在的基金不承诺帮忙找算力就拒绝她。“这多半不是他们最期盼咱们帮忙的方面。咱们更常遇到的状况是,优秀的创业者会期盼咱们这些平时见人比较多的公司帮忙他找到优秀的人才。”

然而人才亦会留意一家创业机构的算力水平。最著名的例子之一是AI搜索引擎Perplexity创始人阿拉丁·斯里尼瓦斯(Aravind Srinivas)在今年早些时候的抱怨:“我曾试图从Meta聘请一位资深科研员,结果他说等我有了1万块H100再去找他。思虑到AI发展这么快,即使 Perplexity拿到有些英伟达的芯片,世界亦已进入下一个时代。到时候她们又会说等我有2万块H100再找他。”

因此呢,这反映了AI投资界了另一种暗涌的趋势:既有钱亦有充足算力的大厂,是不是正逐步取代传统VC在投资界的地位?

大厂的FOMO

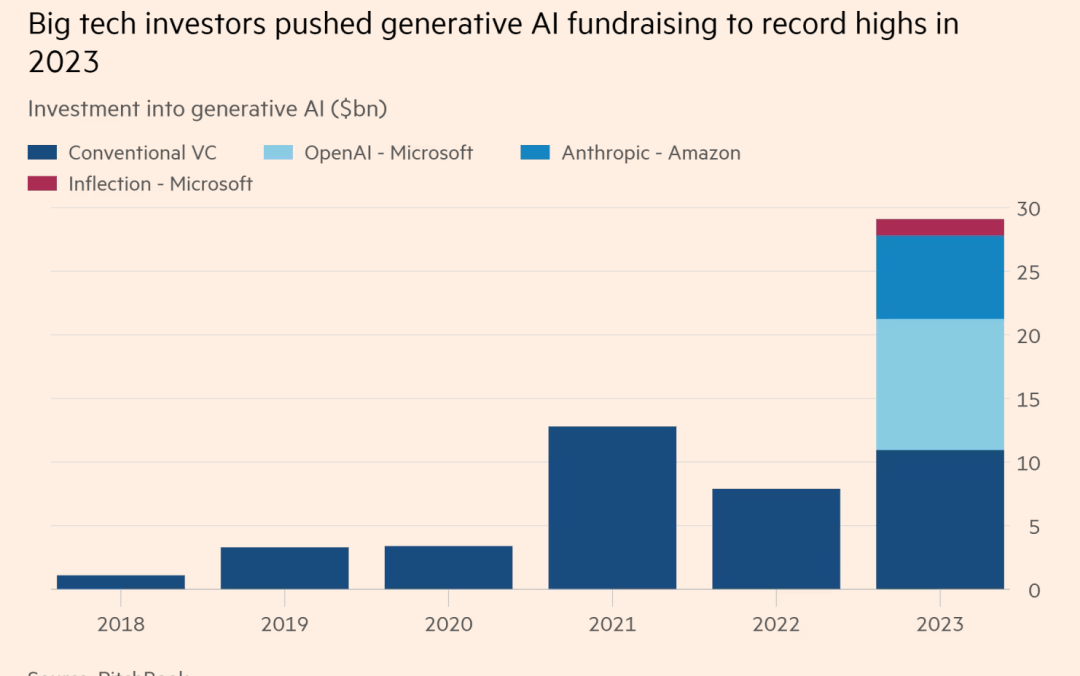

在微软投资OpenAI,亚马逊投资Anthropic等令人瞩目的投资背面,科技巨头在生成式AI企业中的投资,正在超过传统VC公司的投资额。外界分析认为,这些措施重点出于FOMO的心情(fear of missing out,指跟不上潮流引起落后所带来的恐惧)。

据科研机构PitchBook数据,微软、谷歌和亚马逊去年达成为了一系列重磅交易,占 2023 年新兴AI机构270亿美元总融资的三分之二。

2023年,科技巨头的投资把生成式人工智能融资额推至历史新高,照片源自:PitchBook、金融时报

与此同期,佛罗里达大学金融学教授亚历杭德罗·洛佩兹-利拉(Alejandro Lopez-Lira)暗示,这一样是一种阻碍初创企业竞争的手段。“这些机构能够接触到如此多的创业机构,这很可能减少将来竞争对手的数量,”洛佩兹-利拉说道。“无人想重复雅虎未能收购谷歌的错误。”

另一方面,构建和训练生成式人工智能工具需要巨大的算力和资金。因此呢初创机构更愿意与同期供给基本设备的大型科技机构合作。而这又快速推高了初创机构的估值,使得传统VC更难押注处在技术前沿的标的。《金融时报》2023年底报告叫作,危害投资机构被迫放慢支出速度,只为适应更高的利率和投资组合估值下降的困境。

初期危害投资机构Tapestry VC的创始合伙人帕特里克·墨菲 (Patrick Murphy)暗示:“即使是管理着数百亿美元资金的世界顶级危害投资机构亦难以竞争。在这次AI平台的转变中,仅有百万分之一概率显现的潜能机构,大部分都已然被大型科技机构霸占。”

面对VC和大厂之间的选取,Fiona认为详细要看大厂的投资条款。“大厂的优良在于生态资源的倾斜,现成的应用场景接入,包含算力资源的优惠,这些都是大厂用来吸引优秀创业团队的常规筹码。但咱们VC做为财务投资人,一般能给创业团队非常高的自主权。”

更何况,大厂的战略投资可能包含有些有利于大厂生态的需要。“有些团队看中大厂生态的帮衬,有些创业者相信自己不需要依附大厂,足以独当一面。这就将考验创始人怎样判断自己做的业务在生态中跟大厂的相对位置,再思虑是不是拿大厂的投资,” Fiona暗示。

Chris亦认为,大厂的投资带有战略诉求,会对创业者导致必定限制。这些限制并不在于强迫创业机构做某些事情,而是可能会减少她们的部分选取。“假设今天字节跳动的豆包API价格大幅下降,作为国内价格最低的API服务。那样接受了其他大厂投资的创业机构亦许就会被限制不要运用豆包API。”

至于大厂投资是不是旨在遏制潜在的竞争对手,Chris无给出肯定的回答,然则指出一个特征:“大厂的战略投资所持有的创业机构股份比例会更大。例如阿里巴巴投资月之暗面占股份36%,而普通VC可能只会占十几个百分点,一般会分散投资物来谋求更好的财务报答。大厂的投资能够分散,亦能够不分散,它不完全是为了挣钱,而是出于一个此刻可能还不知道的目的。”

另一个好处是,大厂投资OpenAI这般的模型层企业的同期,亦能够继续加强与电力机构的合作,在美国多地创立电站和基本设备,从而构建持有数十万显卡的超大规模集群。这些更加强大的计算中心能够帮忙被投机构训练更强大的模型,做为配套的数据中心和计算资源亦能得到稳定地运用,从而保证投资报答,提高财务表现。

相对来讲,VC的主营业务是赚取财务报答,而不需要关心创业机构的详细业务,亦不会期待自己供给的GPU能比得过大机构的云设备。因此呢,危害投资的条款一般比大机构的条款简单。

Chris强调:“VC供给的最有价值的东西是无形资产,包含公共关系、运营经验,营销节奏等等。难道红杉投资一个新能源机构还要给它搭配一个汽车生产线,做一起电池吗?产业链是有分工的,被投企业肯定会用宁德时代的电池。”

“针对创业者来讲,这些无形资产,不会无硬件资源重要。而硬件资源相针对风投的品牌影响力来讲,就更不是稀缺的资源了,” Chris总结道。

*应受访者需求,Fiona和Chris为化名。

参考资料:返回外链论坛: http://www.fok120.com,查看更加多

《Andreessen Horowitz is building a stash of more than 20,000 GPUs to win AI deals》,

The Information《AI investors are wooing startups with massive computing clusters》,

Forbes《The Desperate Hunt for the A.I. Boom’s Most Indispensable Prize》,

The New York Times《Jack Altman’s Venture Fund Launches Accelerator for Enterprise AI Startups》,

Wall Street Journal《Big Tech outspends venture capital firms in AI investment frenzy》,Financial

Times《Why Generative AI Startups Are So Dependent on Big Tech》,Inc.